住宅ローンを組んで早10年くらいが過ぎ・・・。

子どもが大きくなってきて教育費や食費など、日々の出費は増えるばかり・・・。

月々の固定費を安くするためにも、住宅ローンの借り換えでローンの支払額を抑えたい!!

しかし、いざ借り替えをしてみようと決意したはいいものの、どこからどう手を付ければいいのかわからない。

- 「どの金融機関に連絡すればいいの?」

- 「必要な書類は?」

- 「金融機関に行く暇がないのだけど、手間はどれだけかかる?」

- 「全体的な流れがわからないと不安・・・。」

そんな風に戸惑ってしまい、なんとなく後回しにしてしまう・・・という方もいらっしゃるでしょう。

今回は「事前に知っておくべき住宅ローンの借り替えの流れ」についてお伝えします。

「どのくらい手間と時間がかかり、費用がどれくらいかかるのか」を知っておきましょう。

金融機関に相談するときにも大体のことは驚かないと思いますよ。

■目次

住宅ローン借り換えの流れを知りたい!全体的な流れは?

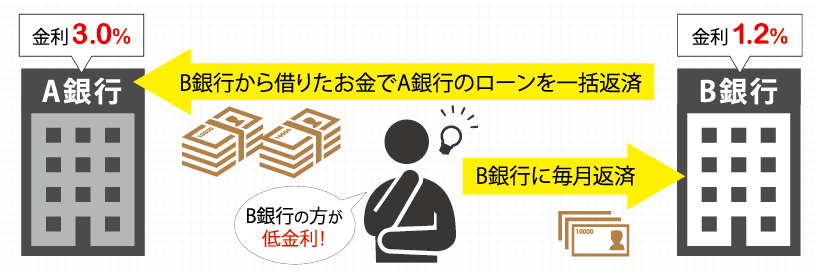

まず、住宅ローンの借り替えとは何でしょう?

- 今借り入れている金融機関から新しい金融機関で新しい住宅ローンを組みなおし融資してもらう。

- 融資してもらったお金で今返済中の住宅ローンの残額を一括返済する。

簡単に言えば、『今までの金融機関のローンを返済して、新しい金融機関で返済を始める』というわけです。

引用:タカラ住建

つまり住宅ローンの借り替えとは、今返済中の契約を新しい銀行の新しい金利と返済期間に組みなおす、住宅ローンの見直し方法ということです。

借り替えの審査の際には物件の借り替え時の評価額が新たに査定され、それに対しての返済金額と返済予定を組むことになります。

住宅ローン借り換えの詳しい内容はメリットデメリットから!

住宅ローンを借り替えするか、どう判断する?

「住宅ローンの借り替えをするのかどうか」ということも大切なポイントとなります。

ここを間違えると、「借り替えしないほうがまだ得だった・・・」という事態にもなりかねません。

そこで、注意するべきことをお伝えしておきます。

諸費用を入れても利益があるか

- 金利の変動を見越して今のうちにリスクを減らせる。

- 借り替えることで返済期間の延長をし、ひと月あたりの返済額が減る。他の支出や費用が最も掛かる場合など。

- 借り替えることで総支払額を少なくし、その差分を貯蓄に回すことができる。

借り替えるときには諸費用がかかるので、その分も計算に入れて本当にメリットがあるか確認しましょう。

借り替えの時の諸費用は次のようになります。

- 保証料・・・・・・・無料~借入金額の2%程度

- 手数料・・・・・・・無料~借入金額の2%程度

- 印紙税・・・・・・・2万円~6万円

- 抵当権抹消費用・・・1,000円

- 司法書士報酬・・・・5万円程度

- 登録免許税・・・・・住宅ローン額×0.4%

借り替える金額や金融機関にもよりますが、合計してざっと50万円~100万円となります。

って思いますよね。(笑)

だから、この諸費用を現金で用意できるか、ローンに組み込むのか、っていうところも考えどころなんです。

諸費用を含めてメリットがあるかどうかは、次の条件が一般的です。

- 借り替えると金利差が1%以上

- 残りの返済期間10年以上

- 残債1000万円以上

ただしこれはあくまで基準です。

実際どうなるのかは、不動産業や金融に強い弁護士などに具体的に相談してみましょう。

借り換えの諸費用については、こちらで詳しくは解説しています。

借り替える時には、各金融機関でシミュレーションをして、諸費用がカバーできるかどうか考えると良いでしょう。

借り替えの時のタイミングとしては次のような時になります。

- 他の金融機関の金利が下がっている。

- 収入が減りそう。

- 転職を予定している。

- 自分が健康で団体信用生命保険に入れる。

- 当初固定金利期間中で変動金利に変わる前。

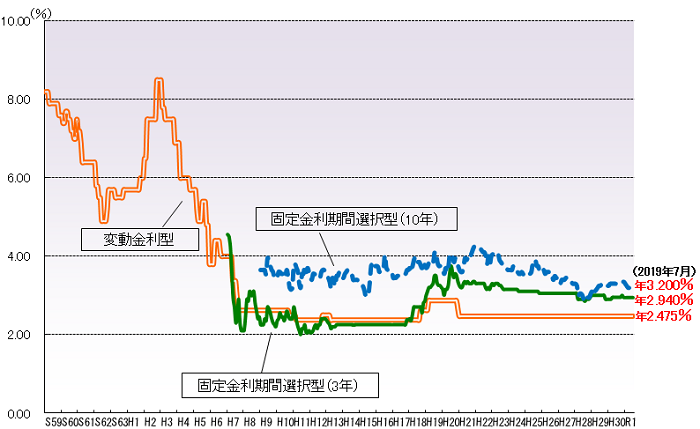

ここで、今まで金利がどう変わってきているか、グラフを見てみましょう。

引用:住宅金融支援機構

2008年ごろから固定金利期間選択型(当初固定金利型)より変動金利型が低金利になっているのがわかるかと思います。

つまり、特に固定金利期間を10年で設定している人は、借り替えを考える時期に来ているのもご理解いただけるでしょう。

変動金利がずっと低い保証はどこにもないのね。

それに気づいてあわてて固定金利で借り替えしようとしても、固定金利は変動金利より早く動くし。

リスク管理は常にしておかなきゃね。

ですので、

- 自分の固定金利期間の途中でも変動金利になる前に借り替え、一括返済できるようにしておく。

- 引き続き変動金利ではなく固定金利を選択し、将来のリスクを回避したいという場合は、固定金利期間中に他の低金利な固定金利期間選択型で借り替える。

ということがベターだと思われます。

ライフプランを考えて、自分の返済能力が見込めるうちに借り替えをすると、金融機関に対しても有利になるよ。

住宅ローンの借り換えの手続きの流れ

どこの金融機関に借り替えを申し込むのか決まれば、申し込みから始めます。

手続き自体は、基本的に銀行や司法書士の指示をもらさず聞いて、きちんと必要書類を揃えれば負担は重くないです。

ただし、住宅ローンの新規契約より必要な手続きが増えますので、全体的に1~2か月かかります。

仮審査などに落ちてしまうとさらに長引きます。

時期的に余裕をもって行動するように気を付けましょう。

最初に連絡するのは借り替え先の金融機関です。

先に借入先の金融機関に連絡してしまうと引き留められることもあり、スムーズに借り替えを行いたい場合、手間が増えます。

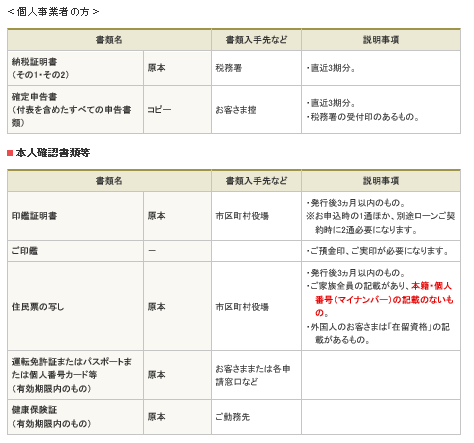

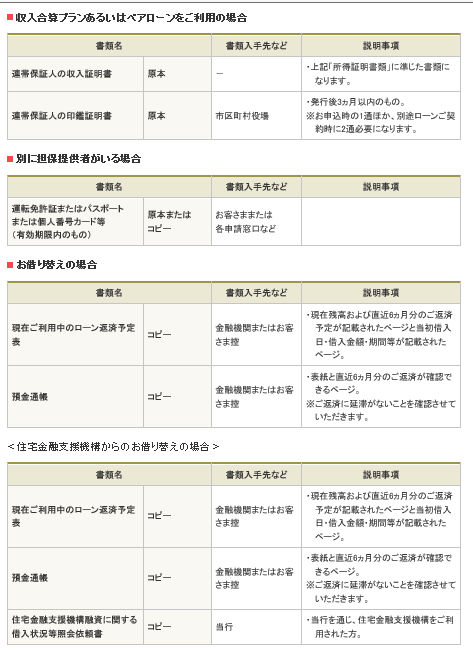

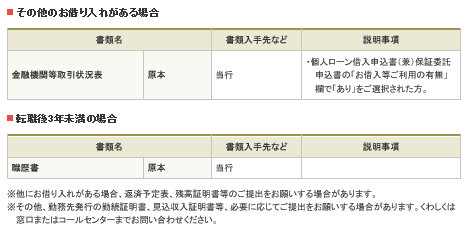

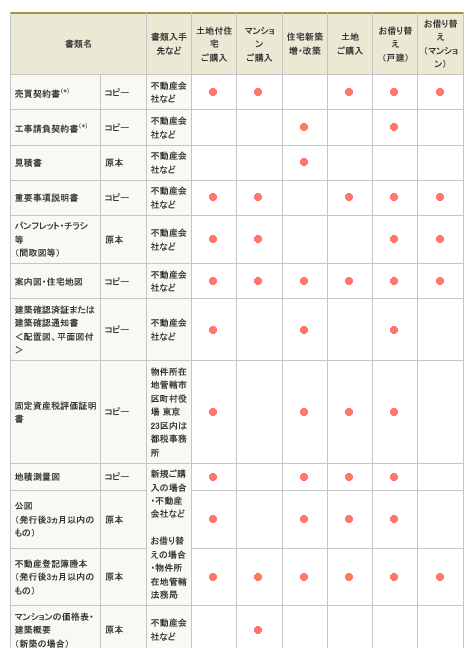

審査から契約までに必要な書類

審査から契約実行まで必要な書類はざっとこんな感じです。

引用:三菱UFJ銀行(5枚とも)

多いーーーーーーーーーー!!

こんなに必要なの!?・・・すでに心が折れそうなんだけど・・・。

って思いますよね。(笑)

金融機関によって、必要となる書類は違ってきますが、書類がないと正当な審査ができないから仕方ないですね。

本人でなくても家族が代わりに用意できるものもあるので、余裕をもってそろえておきましょう。

借り換え先の金融機関に事前審査申し込み

いわゆる仮審査といいます。この段階では複数の金融機関に一度に申し込みをしても差し支えありません。

むしろ、審査で落ちてしまうことを考えて優先順位をつけて複数の金融機関に申し込みをしましょう。

事前審査は金融機関の店頭・郵送・Webで申し込みができます。

送られてきた書類に必要事項を記入し、必要書類を添えて提出します。

郵送や直接店舗でも手続きできますが、金融機関によっては事前審査はWebで完結することも多いです。

その場合でも書類は入力に必要になるため、事前にご自分で用意しておきましょう。

仮審査が通過したら、完了の連絡が電話・メール・郵送いずれかで入ります。

その際に本審査に必要な書類一覧と司法書士報酬などの見積書が手元に届きます。

事前審査・本審査ともに、仮に審査に落ちた場合、事前審査が通過した他の金融機関を選び申し込みなおすか、もしくは審査基準の緩い金融機関を選ぶことになります。

例えば住宅支援機構のフラット35であれば、自営業者や個人事業主、転職したばかりや独立したばかりでローンを借りづらい方に向いています。

借り替えでは、担保審査より人物の返済能力・収入・連帯保証人などについての審査に重点が置かれます。

担保となる土地・建物にほぼ価値がないので実質は人物の属性が大事になるのです。

転職するにしても転職前、余裕をもって申し込みをしておきましょう。

融資直前に在籍確認が入ることがあります。

住宅ローンの事前審査の申し込みであれば、一括で審査をするサービスを利用するのが圧倒的におすすめです。

万が一、1つ目が通らかなったとしても、他で通る場合もあり、非情に効率が良いです。

しかも、通った銀行を後にしっかり比較できるので、無駄もありません。

特許取得済かつ、無料でできる住宅ローンの一括審査については、詳しくはこちらをご覧ください。

借り換え先の金融機関に本審査申し込み

事前審査で複数申し込みをした場合は、本審査の際には1つの金融機関に決めてからの申し込みとなります。

事前審査の結果送られてきた本審査申し込みの書類に記入し、必要な書類一覧を確認して揃え、店頭に提出か郵送します。

申請が完了し、審査結果は郵送で通知されます。

その後、「借り替え実行日」を設定します。

借り換え先金融機関・借入先金融機関・司法書士の予定を合わせた日となります。

適合証明書が必要な場合があります。

フラット35で借り換えを検討している場合に必要です。

物件が住宅金融支援機構の技術基準に適合しているという証明書です。

現在の住宅ローン支払先金融機関に一括返済の申し出

借り換え先の銀行の本審査が決まったら、現在借入れ中の銀行に住宅ローンの一括返済(繰り上げ返済)を伝えます。

電話でも構いませんが、実際に借り換えを実行する予定日の2~3週間前には必ず伝えましょう。

- 返済金額の試算結果

- 全額繰り上げ返済の申請書

この2つが手元に届いたら、返済金額・返済完了日・振込口座・抵当権抹消書類受取日の確認をします。

そして必要事項を記入した申請書を返送しましょう。

借り換え先の本審査の結果が明らかになるまでは、現在借入中の金融機関に全額返済の申し出はしない方がいいです。

事前審査が通っても、本審査で通過できない可能性もあるからです。

現在の住宅ローン支払先金融機関に本申し込み

借り替え先の金融機関と住宅ローンの借り替えに関する契約を交わします。

- 金銭消費貸借契約

- 返済用口座を作る

面前契約が必要なので、この日は契約者ご本人、連帯保証人が契約店舗まで出向く必要があります。

住宅ローン借り替え実行

前もって設定している借り替え実行日に、現在借入れ先の金融機関に行きます。

前もって決められた時間に、借り替え先の金融機関から借入れ先の契約者の口座に「借入金額から諸経費を引いた金額」が融資がされます。

その口座から借入先の金融機関に残額を支払う手続きをすることで、全額返済(繰り上げ返済)完了です。

返済後、「抵当権抹消証明書」などを前の借入金融機関から受け取ります。

「抵当権抹消証明書」は以前の借入先銀行で必ずもらってください。

これがないと抵当権を借り替え先の金融機関に設定することができません。

抵当権に関する手続きは本人または司法書士が法務局にて行います。

- 登記上の抵当権抹消の手続きを取ります。

- そのあと、新しい金融機関に抵当権を設置します。

- 司法書士から登記識別情報冊子及び領収書が送られてきます。

この日は司法書士立ち合いですので、指示に従って手続きをしていけば問題ありません。

借り換え先の金融機関に返済開始

新しい金融機関に新しい金利と返済スケジュールで返済を開始します。

1回目の返済額は、借り換え月と当月の2か月分となります。

- 最低限本人が出向く必要がある日は借り替え先の金融機関との契約日と借り替え実行日。

- 基本的に借り替え先金融機関と司法書士の指示に従って動く。

- 必要な書類もその都度指示がある

- 最初に連絡するのは借り替え先金融機関

最初にしっかりとライフプランがあって借り替えを予定していることと、必要書類を漏らさずそろえることが大事になります。

借り替え自体は金融機関の担当や、司法書士の指示をちゃんと聞いて動けばそんなに大変ではないでしょう。

住宅ローンの種類別!借り替えの流れの注意点

住宅ローンには様々な種類があります。

種類によっては一般的な借り替えの流れの前にしなければならない手続きや確認が必要です。

ミックスローンの場合

ミックスローンはひとつのローンの借入額のうち、例えば半分を当初固定金利型、もう半分を変動金利タイプとしてリスクを分散する組み方です。

この場合、当初固定金利型だけ借り替えることはできません。

必ず全借入額の借り換えが必要です。

金利ミックスが選べるのはりそな銀行!こちらの記事ではりそな銀行について紹介しています。

連帯債務の場合

ひとつの家のローンに対し、夫婦・親子などで収入を合算し(上限あり)、借入額を増やす組み方です。

収入の一部を合算した方は連帯債務者として主債務者と全く同じ返済義務を持ちます。

このローンの場合、連帯債務を扱う金融機関が少ないために、単独の借り替えとなることが多いです。

- 主債務者の状況によっては審査に通りにくいこと。

- 家が共有名義になっているため、名義変更が必要であること

この2点が大きな注意点です。

ペアローンの場合

ペアローンは一つの家に対し、夫婦・親子でそれぞれで2つのローンを組むことになります。

収入が総額で計算され、借入金額の中で2人の借入れる割合を決めます。それぞれ違う金利タイプ・返済期間で組むことができます。

家の名義に関しても借入金額の割合に応じた持ち分があります。

お互いがお互いの連帯保証人となり、相手の返済が滞れば返済を求められます。

借り替えの際はペアローンのままなのか、単独契約の1つのローンとして借り替えるのかという選択肢があります。

- ペアローンのままであれば通常の借り替えになるが費用や手間は2倍になります。

- 単独契約にする場合はまず金融機関に承諾を得てから家の名義を契約者に変更する必要があります。

- 一方が家に住まない状況の中で、返済だけ続けた場合契約違反となり一括返済を求められることがあります。

この3点が主に問題となります

連帯債務にしてもペアローンにしても、単独契約で借り換えする場合は贈与税などが関わってきます。

税理士や金融に強い弁護士、不動産業者など専門の方に詳細の判断を仰いだ方がいいですね。

通常の借り替えであれば借り替え先の金融機関に手続きなど詳細を聞きますが、これらのローンの場合はまず現在借入先の金融機関に相談をしましょう。

住宅ローンの借り換えの流れのまとめ

今回は、住宅ローンを組んでいる場合、借り換えをどんな風に行うのか、流れについて主に調べました。

- 住宅ローンの借り替えとは?

- 借り替えをする判断とは?

- 一般的な借り替えの流れ

- 住宅ローンのタイプによる注意点

住宅ローンは人生で一番と言っていいほど大きい買い物です。

普段の生活用品には家計簿をつけて無駄を出さずにやりくりを心掛けている方も、なぜか家を買うとなると嬉しくなってしまうのでしょうか。

借入金額を目いっぱいにしてしまい、後で困る方も多いようです。

「なんだか返済が苦しくなってきた・・・。」

「金利低いのは分かってるけれどなんだか難しそうだし、めんどくさそう。」

そう思われている方もいるかもしれません。

一般的に住宅ローンの借り替えは、主に金融機関の指示に従えば難なく行えることも多いです。

金融機関や司法書士・税理士に相談する前に全体的な流れをつかんでおくと、安心して手続きに臨めますよ。

ご利用は計画的に。

借り替えの時も、大事なのは手続きを始めてから、ではなくて

「借り替えをすることが本当に人生のプランにプラスになるのか」

を考えることだと思います。

今回も最後までお読みいただきありがとうございました。